Fundación Milenio: El desempleo y el sistema de pensiones

El escenario de salud que enfrentan casi todos los países del mundo debido a la pandemia de Covid-19, generará fuertes impactos en las economías.

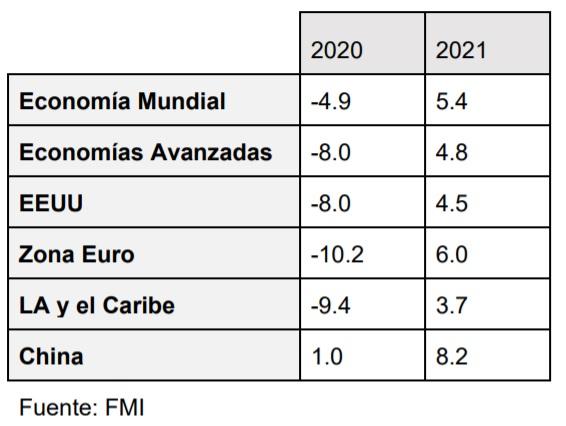

En el cuadro se muestra la última estimación del Fondo Monetario Internacional (FMI) sobre el desempeño de varios grupos de economías. Todas, a excepción de China (+1%), reducirán su producción en el 2020. El 2021, para todas ellas se prevé crecimiento positivo pero no suficiente para recuperar la pérdida de 2020 [salvo en el agregado por el “efecto China” (+8%)].

Entre los impactos adversos más importantes está el desempleo forzoso. La CEPAL estima que la economía boliviana caerá en 5.2% este año por lo que es necesario mitigar el desempleo.

La Ley de Pensiones 1732 (noviembre de 1996) creó un sistema previsional basado en capitalización individual y administración privada de los fondos de ahorro obligatorio de los dependientes y voluntario de los independientes.

Hasta abril de 2020, el sistema previsional había acumulado alrededor de US$ 19.6 mil millones, expresados en títulos valores de transacción bursátil. Esto incluye los aportes de los afiliados más los intereses que ellos logran, que representan casi U$ 4 mil millones. Todo ese dinero está respaldado por inversiones realizadas en los bancos, en SAFIs, en empresas y otros, donde logra rendimientos que se añaden a los ahorros aportados. Este esquema está basado en el largo plazo y la integridad de los recursos bajo administración. Una muestra del efecto del plazo sobre los ahorros, se observa en la evolución del valor de la cuota desde la fecha de inicio de los fondos de pensiones (junio de 1997) a junio de 2020. El valor inicial de una cuota del fondo era de Bs. 100 y hoy llega a Bs. 702,71 (AFP Previsión S.A.) y 721,93 (AFP Futuro S.A.). Es decir, los primeros Bs. 100 de un aportante que inició sus ahorros en junio de 1997, hoy valen siete veces más. En este sistema, los intereses ganan intereses, y por eso la permanencia y el largo plazo plazo son determinantes para una buena jubilación.

Mitigación del desempleo forzoso

Los fondos previsionales que administran las AFPs son fondos que, de manera obligatoria, se acumulan para fines de otorgación de pensión en el período pasivo del aportante. Su disposición anticipada deteriora fuertemente los pilares del sistema y puede, eventualmente, generar desequilibrios macroeconómicos.

No obstante la afirmación precedente, el escenario excepcional que implica la pandemia exige considerar iniciativas que permitan mitigar el desempleo forzoso de los aportantes a los fondos previsionales. Los desempleados requieren ingresos y una manera de lograrlos puede ser recurrir a sus ahorros; iniciar actividades independientes; recurrir a préstamos y otros.

En el ámbito de los países de la región, Perú y Chile han normado retiros anticipados de los fondos previsionales. Perú permite el retiro de hasta 25% del valor de las cuentas individuales y Chile hasta el 10%. Aún no se sabe cuál será el impacto de estas medidas pero es probable que los gobiernos tengan recursos para manejar los riesgos que tales decisiones generan para la economía.

Proteger a los aportantes de los fondos previsionales

Los fondos previsionales tienen la capacidad de ampliar sus servicios a sus clientes, los aportantes, y otorgarles protección temporal en caso de que pierdan su empleo a través del mecanismo que proponemos en este documento.

Un supuesto fundamental de esta propuesta es que los aportantes a los fondos previsionales que pierden su empleo optarán por un ingreso presente sacrificando temporalmente el ingreso futuro (jubilación). Asumiendo que saben que se trata de un sacrificio futuro proponemos que los individuos en situación de cesantes puedan tomar prestada una fracción del fondo para reponerlo más adelante. No se trataría de un retiro de sus cuentas individuales sino un préstamo basado en el valor de su cuenta individual.

La idea de un préstamo evitará el deterioro de los fondos previsionales que ocurre cuando se hacen retiros puro de dichos fondos. Además, es consistente con minimizar los efectos macroeconómicos adversos ligados a lo que hemos denominado retiro puro.

Mecanismo de soporte a los aportantes que pierden el empleo

En consideración a las restricciones expuestas, es posible pensar en un escenario en el que los aportantes, titulares de cuentas individuales en el sistema previsional, puedan escribir pagarés y las AFP aceptarlos.

Estos pagarés serían suscritos por los cuentahabientes que hubieran perdido el empleo dentro de los tres meses previos, y que cumplan ciertas condiciones, como ser:

i) Un máximo de 3 pagarés, distanciados un mes entre ellos;

ii) Un monto máximo de 1 salario mínimo por cada pagaré;

iii) El monto agregado de los pagarés no debería ser mayor al 25% del valor de la cuenta individual, medida al momento de solicitud;

iv) Los pagarés estarían expresados en cuotas del fondo y la obligación se mantendría en la misma unidad de medida;

v) El plazo máximo de repago sería el día en que el suscriptor de los pagarés inicie su solicitud de acceso a la pensión.

Veamos la racionalidad de las restricciones. Las dos primeras están pensadas para mitigar los efectos iniciales del desempleo durante o post pandemia. En la mayoría de los casos no reemplazará el salario perdido, pero mitigará el impacto de la caída en sus ingresos. La mitigación será mayor para los que tienen bajos ingresos que para los trabajadores de altos ingresos. La tercera restricción permite que se efectúen retiros proporcionalmente más altos en las cuentas pequeñas, que típicamente pertenecerán a aportantes jóvenes, que por tanto tendrán más tiempo para reponer los montos retirados (también podría tratarse de cuentas de personas mayores de escasos aportes, en cuyo caso, se puede inferir que se trata de personas que ejercen principalmente actividad independiente y que sus ingresos en la edad pasiva no estarán necesariamente vinculados a una pensión).

La cuarta restricción es importante en cuanto impone una tasa de interés implícita pero no ambigua y fácilmente comprensible por los suscriptores. Es decir, la tasa del pagaré sigue la misma suerte que el resto del fondo. En este caso, además, el plazo tiene una importancia secundaria, en la medida que la tasa se ajusta de manera automática e inambigua. La última restricción es importante dado que se pueden otorgar plazos muy generosos al suscriptor, sin requerimiento de acciones judiciales de cobro, como se explica más adelante.

Aspectos legales

Los pagarés escritos por los cuentahabientes tendrían la misma validez de cualquier título valor componente del fondo previsional. Es decir, la AFP, al aceptar pagarés suscritos por los cuentahabientes, estará ejecutando un cambio de activos del fondo: efectivo por títulos valores.

Un segundo aspecto legal importante es que junto con la suscripción de los pagarés, los solicitantes deberían suscribir un documento de instrucción irrevocable dirigida a cualquier futuro empleador, facultándole a incrementar en 2% el aporte a la cuenta individual del suscriptor dependiente hasta el final de la relación de dependencia o hasta que se cumpla el pago del préstamo (lo que suceda primero). Es claro que para la AFP será sencillo cruzar información con un empleador.

Queda también en el ámbito legal el tratamiento de los casos de pagarés no cancelados antes de la solicitud de inicio de trámite de pensión del suscriptor. En este caso, podría establecerse que solamente tengan acceso a los recursos del fondo solidario los suscriptores que no tienen pagarés pendientes. Es decir, dado que el valor presente de los recursos del fondo solidario incorporado en una pensión siempre excederá por mucho el valor de los pagarés no absueltos, habrá el incentivo correcto para que los peticionarios de pensión acudan a recursos alternativos para cumplir su obligación. En el caso de solicitantes que no accedieran al fondo solidario, su solicitud de pensión debiera estar sujeta a la cancelación plena de los pagarés. Hay que recordar que los aportantes que no acceden al fondo solidario son los asalariados de los quintiles altos de la pirámide salarial, por lo que no será mayor problema que cumplan con la obligación contraída. En caso extremo, los pagares se descontarían del saldo acumulado al momento de solicitar la jubilación.

El cumplimiento de la obligación es fundamental dado que los pagarés serían parte del fondo (según el diseño planteado), y el incumplimiento causaría una pérdida para todos los aportantes. Sería inadmisible que los que cumplieron sus obligaciones subsidien a los que no lo hicieron.

Finalmente, las modificaciones normativas que harían posible la ejecución de lo planteado probablemente requieran decretos supremos y/o resoluciones administrativas de la Autoridad de Fiscalización y Control de Pensiones y Seguros (APS). La discusión de ellas, están fuera del ámbito de este documento, pero se entiende que no deberían significar mayor problema si la voluntad de las autoridades coincide con la de los administradores de los Fondos de Pensiones.